目次

会計ベーシック

努力をしないで手取りを上げませんか?会計ベーシックを実践するだけで、生涯の手取りが数千万円変わります。

家1軒ぶん変わるので、実践する選択肢しかありません。

会社員の人はなぜ事業主にならないのか?

なぜ奥さんや彼女、家族を社長にしないのか?

それは会計ベーシックを理解していないからです。

疑問も持たないでお給料を貰い、何となく会社に確定申告をしてもらっている人がほとんど。

税金は同じルールで、同じ義務で成り立っていてルールを知っているか、知らないかで手取り数千万円の差が生じます。

これが家1軒の差となるのです。

お金を残す魔法

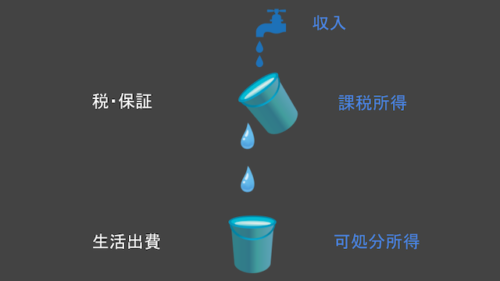

上記画像で蛇口を収入(年収)とします。1つ目のバケツに貯まるのが課税所得で、そこから税金と保証が出ていく。

1つ目のバケツから2つ目のバケツに貯まるのが、可処分所得(手取り)になります。

会社員の人はそこから生活出費が出て行っているかと思います。

ここで税金を払いたくないからと言って、収入を少なく操作してくれ!

と会社に言っても出来ません。

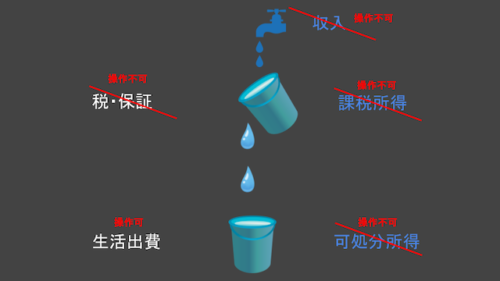

また収入が決まったら他の課税所得、税金保証、可処分所得も%で決まっている為、操作不可になります。

しかし上記画像の中で唯一操作が可能な部分があるのです。

累進課税

会社員の人は副業して収入を上げなければ!

残業して収入を上げなければ!

夜勤をして収入を上げなければ!

と考えるが、日本は累進課税で収入が上がれば税率も上がる為、頑張っても思ったほど手取りは上がりません。

なので収入を上げても喜ぶのは国で、自分や家族は幸せにはなれない。

唯一操作可能な生活出費

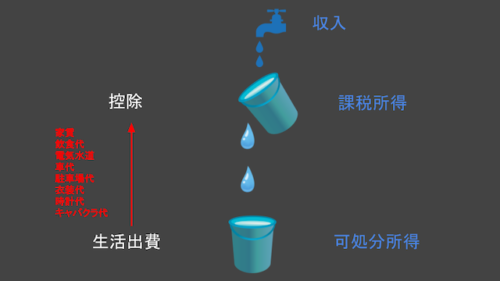

控除と言う素晴らしい仕組みを使うだけで、収入は上がらなくても手取りを増やす事が出来ます。

控除を増やして手取りをあげるには、唯一操作可能な生活出費を控除に回す事です。

手取りから何も考えないで家賃、飲食代、電気水道代、車代、駐車場代、衣装代、時計代、キャバクラ代を出してしまうから、いつまで経ってもお金が増えないのです。

なのでこの生活出費を手取りから出すのではなく、課税所得のバケツから控除として出しましょう。

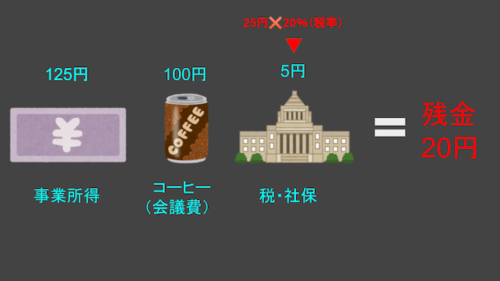

100円の缶コーヒーを買うのにいくら必要か?

100円の缶コーヒーを買うのに、100円必要と答えている人は思考停止で終わってます。

ここでしっかりとマインドセットしていきましょう。

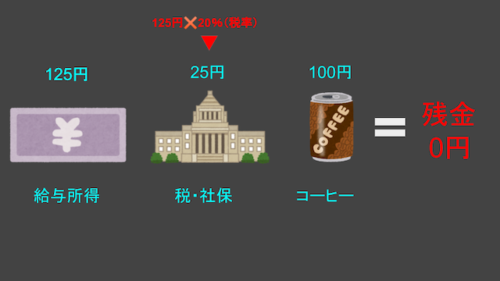

100円の缶コーヒーを買うのに税金を考えると、125円の収入が必要になります。

しかし下記画像の様に課税所得出費テクニックを使い、コーヒーを控除出来る経費にする事で、125円の収入がある人は20円の残金が残ります。

分かりやすい様に100円で説明したが、これが毎月の家賃、車などでこのテクニックを使うと、所得に大きな差が生まれます。

普段から100円の缶コーヒーを買うには、125円の収入が必要なんだ!

と言う思考を持って、テクニックをしっかり使っていきましょう。

所得分散

日本は累進課税と言う制度がある為、所得が増えれば所得税も上がっていきます。

年収1000万円の人であれば

1000万円(課税所得)✖️43%(所得税率)ー153万円(控除)=277万円(所得税)

となります。

1000万円の収入があっても277万円が税金で持って行かれてしまいます。

そこで使えるテクニックが所得分散で1000万円を奥さんと500万円ずつ分けましょう。

奥さんではなくても、彼女や両親でも会社を作る事で可能になりますので是非会社を作りましょう。

500万円(課税所得)✖️30%(所得税率)ー43万円(控除額)=107万円(所得税)

1人の所得税が107万円で、合わせると214万円(所得税)になります。

所得分散する事で63万円も、所得税が安くなるのです。

これを3人4人5人で所得分散する事で、もっと所得税が安くなります。

なので税金対策として所得分散のテクニックは必ず使いましょう。

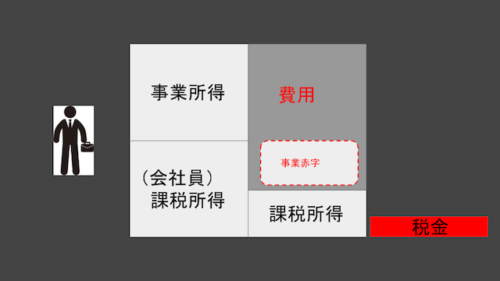

損益通算

会社員としての給与と、事業(個人事業主)としての売上をどの様に計算したら良いのか?

損益通算とは事業で少し儲かって、会社員としての課税所得が入るとします。会社員としての所得をそのままにしてしまうと、その金額に対しての税率がかかってしまう。

ここで事業の経費を使って赤字にしましょう。

経費では家賃、車、交通費、飲食代、電気水道代、キャバクラ代、合コン代などがあるが、合コン代とは絶対に言わないで下さい。

これは言い方次第なので

「接待交際費」

にしておきましょう。

その接待交際費を使って事業で赤字を出すと、その赤字を会社員の課税所得と通算して損益が出来ます。

なので会社員の課税所得を赤字によって潰され、課税所得が低くなる。

その結果、所得税も低くなる。これが損益通算になります。

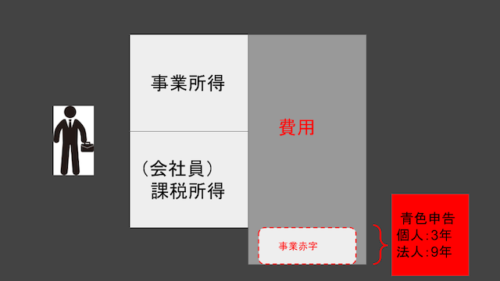

繰越控除

更にキャバクラに行きすぎて、事業所得と会社員の課税所得以上に経費を使った場合は、事業主で青色申告を提出する事で3年。

法人で9年の繰越が可能になります。

今年100万円の赤字を出してしまったら、来年100万円は控除されると言う事です。なので会社を作って赤字を出すと言うのは重要になります。

しかし事業に繋がらない接待交際費の使いすぎは、ダメなパターンなので注意しましょう。

減価償却

ここまでを理解したら皆さん会社を立ち上げるかと思います。

そして個人でも法人でも経費を使う事が増えるでしょう。

ここで注意しなければならないのが、減価償却です。

黒字倒産と言うのを聞いたことはあると思いますが、これは減価償却を理解していない人がやらかすものです。

例えば利益が500万円だとすると、半分の250万円位が税金で持って行かれてしまいます。

頑張って稼いだのに純利益が250万円になってしまうのは嫌ですよね?

なので決算前に300万円の車を買って経費にします。

そうなると課税所得が200万円で税金が100万円とし、純利益が100万円。

税金が250万円から100万円になって150万円も得した気分になります。

しかしこんな事は通用しません。

更に馬鹿な社長は決算が終わったら、300万円で買った車を、決算が終わったら300万円で売って、100万円の利益と300万円の売却で400万円が手元に残ると考えます。

こんな事が出来てしまったら、決算なんて無意味になります。

この様な事がない様にするのが減価償却です。車であれば買った時点で価値がついているので、経費にはなりません。

新車であれば6年で価値が落ちていくと言われている為、6年で案分しましょう!

と言うことになっています。

頭の良い社長が中古車を買うのは、3年落ちの中古車であれば3年で案分されるからです。

300万円の新車を6年で案分すると50万円なので、1年間で50万円の経費になる。

一方300万円の中古車であれば3年で案分なので、1年間で100万円が経費になる。

この様に減価償却を理解しなければ、黒字なのにキャッシュがなくて税金が払えない・・・

破産となります。

まとめ

経費は課税所得から排出

個人事業主で青色申告

会社員と事業主では100円のコーヒーでさえ金額が変わる

所得分散で手取りを増やす

損益通算で給与と事業収入を確定申告

30万円以上の買い物は減価償却

コメント