目次

株式投資の買い方

「投資」

と聞いて1番思い浮かぶのが

「株式投資」

だと思います。

債券=安定してるが儲からない

しかし株式投資は投資の中でも、儲かりやすくなっています。

ここでポイントになるのが

「株式投資のリスク」

になるでしょう。

株式投資は儲かるが、もちろんリスクがあるのが原則です。

「IRの見方」

「チャートの分析」

は過去に解説しましたが、最終的に重要なのは

「株式投資の買い方」

になってきます。

皆さん株式投資の買い方でどの様な事を思い浮かべますか?

一般的に言われていることは

「ドルコスト平均法」

になるでしょう。

しかし株式投資はそれ以外の買い方はあります。

YouTubeやネットで

「株の買い方」

などを解説している人は多いですが、あまり信用してはいけません。

私も色々と拝見しましたが

「チャートを見ればわかる」

の様に偏った考えが多い印象です。

正直チャートの分析だけでは何も分かりません。

企業がどのような状態なのか?

投資家がどの様に考えているのか?

などはとにかく経験が必要になるでしょう。

その経験とは株式投資だけでなく

「実際に事業を作った経験」

「経営者としての経験」

「投資家としての経験」

なども重要になります。

このような経験がなければ

投資家がどの様に考えているのか?

会社がどの方向に進んでいるのか?

などは分かりません。

この経験がない状態でチャート分析だけの投資では、一方通行なので危険でしょう。

なので偏った考えは鵜呑みにしない様にしましょう。

投資は全員に平等なので知識がものを言います。

なので

「PLの見方」

「資産状態」

「キャッシュフローの見方」

「企業分析」

「チャート分析」

と様々な観点から見る癖を付けて行きましょう。

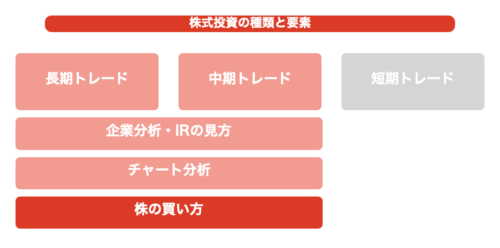

株の種類

株には

「長期トレード」

「中期トレード」

「短期トレード」

の3種類に分かれます。

短期レードとは時間が余っている人がやるものです。

しかも短期トレードは9割が負けてしまいます。

なので短期トレードは無視しておきましょう。

ここでは

「長期トレード」

「短期トレード」

に絞って解説をしていきます。

これは企業分析・市場分析をする事で

この会社は将来的に立ち位置が上がるのかな?

の様な長い目で小さな指標が出来ます。

なので短期トレードの様な今日明日儲からなくても、1ヶ月1年後に儲かるかが分かってしまいます。

ウォーレンバフェットの名言でも

「30秒持つ気がなければ、その株を買うな」

と言っていますよね。

なので長期的な視点を持つ事で、株式投資は儲かりやすくなります。

株の買い方

株式投資は儲かりますが、リスクも伴います。

そしてそのリスクを減らす為には

「株の買い方」

が非常に重要になります。

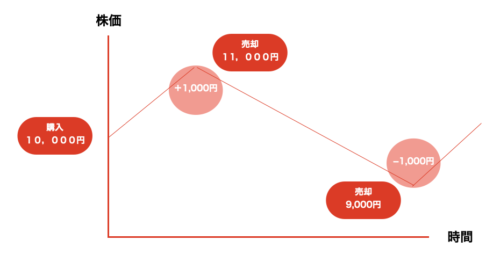

株の大原則

株には大原則があります。

例えば

1万円で株を購入し、11,000円で売却

こうなると1,000円の儲けになります。

逆に

1万円で株を購入して、9,000円で売却

こうなると1,000円損になります。

この様にいつでもリスクが伴うことを忘れないようにしましょう。

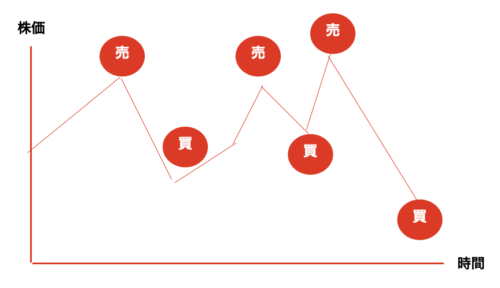

リスク分散

投資ではリスク分散が鉄則になります。

そしてリスク分散でよく出てくるのが

「ドルコスト平均法」

になるでしょう。

株は必ず上がったり下がったりするので、上がった時に売って下がった時に買いたいです。

しかし上がるか下がるかは誰にも分かりませんよね?

分からないのであれば割り切って、一定額を毎月買って行きます。

これが

「ドルコスト平均法」

になります。

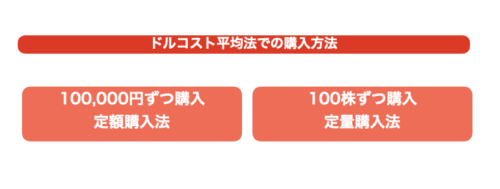

買う時の指標

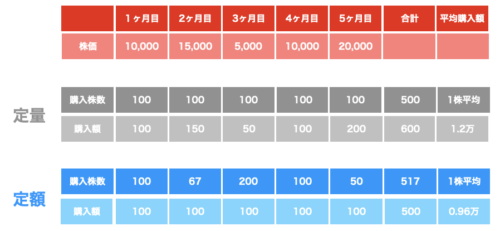

ドルコスト平均法ではどの様な指標で買って行くのでしょうか?

毎月10万円ずつ買うのか?

毎月100株ずつ買うのか?

10万円ずつ購入=定額購入法

100株ずつ購入=定量購入法

とドルコスト平均法では言われております。

ドルコスト平均法が推奨される理由

なぜ多くの投資家がドルコスト平均法を推奨するのでしょうか?

例えば

1ヶ月目=1万円購入

2ヶ月目=1.5万円購入

3ヶ月目=5千円購入

4ヶ月目=1万円購入

5ヶ月目=2万円購入

となると定量と定額で差が出てしまいます。

株式投資では金額を決めて購入する事が凄く重要で、感情でやってしまってはいけません。

例えば1株1万円で買った株が、5千円に値下がりました。

皆さんなら売却しますか?

このような時に

売るべきなのか?

売らないべきなのか?

どの様に考えれば良いのでしょうか?

株式投資の考え方

例えばサイコロを振って奇数と偶数の出る確率は何%でしょうか?

当たり前に50%です。

これが過去10回振って全て奇数が出たとしても関係ありません。

なので11回目にサイコロを振っても奇数が出る確率は50%で変わらない。

これは株でも全く同じです。

1万円が5千円に下がったとしても、過去の指標は全く関係ありません。

1万円が5千円に下がった事を考えることは、感情論になります。

なので今の株価で買う価値があるのか?

をしっかりと見極めることができるようになりましょう。

もしこの判断が出来ないのであれば

「ドルコスト平均法」

がおすすめになります。

定量購入と定額購入の違い

定額購入と定量購入では上記の様な差が出ます。

5ヶ月間のモニタリング例を出してみました。

定量で買うと500株価っているが、合計金額は600万円。

そうなると1株あたりが1.2万円なのが分かります。

これが定額購入にする事でどの様な違いがあるでしょうか?

定額購入であれば517株購入して、毎月100万円と決めているので5ヶ月で500万円買ったことになります。

これを1株あたりの金額に直すと、0.96万円になります。

株は安く買えればリスクが低くなるので、定額購入が推奨となる。

これがドルコスト平均法です。

ドルコスト平均法は正しいのか?

株の原則で

「安い時に買う」

「高い時に売る」

というのが大原則になります。

しかしドルコスト平均法はこれを完全に無視しているのです。

IRが読めたり、チャート分析が出来ればドルコスト平均法をやる必要はないのではないでしょうか?

バリュー平均

バリュー平均とは

「必ずこの金額に達なければならない」

というキャッシュフローを自分で作る事です。

生活をしていると出費が必ずあるので、その日によって金額を変えてしまうと生活の安定がしません。

なのでポートフォリオを組む時に、しっかりと買い方も指定してしまいましょう。

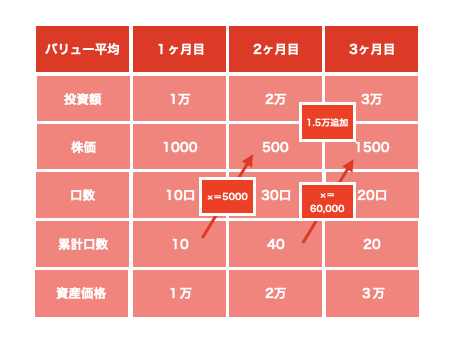

「1ヶ月目」

「2ヶ月目」

「3ヶ月目」

とありますが例えば

「毎月1万円投資しましょう」

というのはドルコスト平均法になります。

バリュー投資はそうではなく資産が

「1ヶ月目1万円」

「2ヶ月目2万円」

「3ヶ月目3万円」

となる様にします。

これがバリュー平均の基本的な考えです。

例えば1株1,000円の株を毎月1万円の資産にするには、10株購入しなければなりません。

そうなると累計口数は1ヶ月目で10口になる。

しかしその株が2ヶ月目に500円になってしまったらどうでしょうか?

10口だったので資産は5,000円になってしまいます。

2ヶ月目には資産を2万円にしなければならないので、1.5万円の不足の状態です。

なので2ヶ月目は1.5万円を追加で投資しましょう。

そうなると1株500円なので30口追加になります。

1ヶ月目=10口

2ヶ月目=30口

で累計口数が40口です。

この様に資産を合わせていきましょう。

これが逆に3ヶ月目に1株1,500円になったらどうでしょうか?

現在の資産は

40口×1,500円=60,000円

3ヶ月目の資産は3万円に合わせるので、資産3万円が余分になっているのが分かります。

なので余分な3万円は売却する必要がある。

これで3ヶ月目の目標になる資産3万円が達成です。

この様にバリュー平均は企業IRや、チャート分析ができる人には勝ちやすい手法になります。

株を買うタイミングと方法

キャピタルゲインを多く得る為に、株が高確率で上がる指標があります。

それをしっかりと覚えておきましょう。

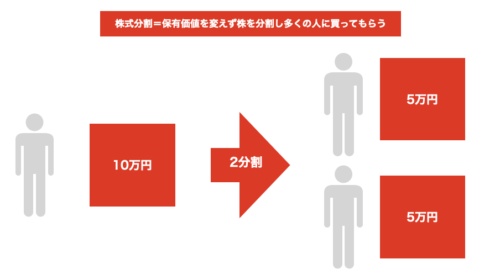

株式分割

株式分割を聞いたことあるでしょうか?

株式分割とは

「保有価値を変えないで株を分割し、多くの人に買ってもらう」

という手法です。

例えば1株10万円の株を持っているとしましょう。

その株を企業が2分割すると、単純に1株5万円になります。

「なぜ企業が分割をするのか?」

と思いますよね?

私も株式投資を始める前は思いました。

例えば皆さんが今日から株式投資を始めるとして、いきなり1株10万円の株を購入できるだろうか?

きっとほとんどの人が出来ませんよね?

これであると投資家が投資をしてくれないので。企業は投資家が投資をしやすいように分割をします。

1口10万円の株を10分割する事で、1口1万円にして投資をしやすいよにしているのです。

株に手を出しやすくする事で、投資が増えて株価も上がる。

なので株式分割をしていると、株価が上がりやすくなるという指標が出来ます。

株式分割の予定がある企業は随時チェックしておきましょう。

Googleで

「株式分割予定企業」

「株式分割予定銘柄」

と検索すると出てきます。

IPO

株価が上がりやすいタイミングとしてもう1つ

「IPO」

というのがあります。

IPOとは上場の事で、上場すると企業は株主に経営状態を公開する義務があるのはご存知ですよね?

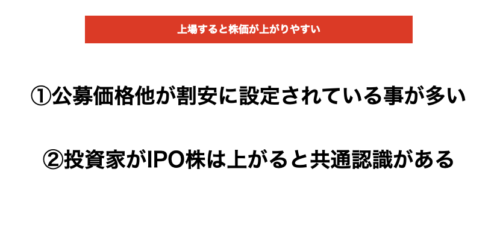

上場したあとはかなりの高確率で株価が上がる傾向になっています。

なぜ高確率で株価が上がるのでしょう?

上場当初は公募価格が割安に設定される事が非常に多いです。

今まで市場に出ていなかった企業が、市場に出すには証券会社の力が必須になる。

そして証券会社は投資家の身になって考え

「実績のない企業に投資はしにくい」

というのを払拭させる為に低い株価で上場をさせます。

これで下げた株価で出すことで、多くの投資が集まり株価が上がるという指標が出来る。

更に投資家からしたら

「上場株は上がる!」

という共通認識があるので、投資家は特に目を光らせております。

株式投資をする上で共通認識は、非常に重要なので調べておきましょう。

IPOとは

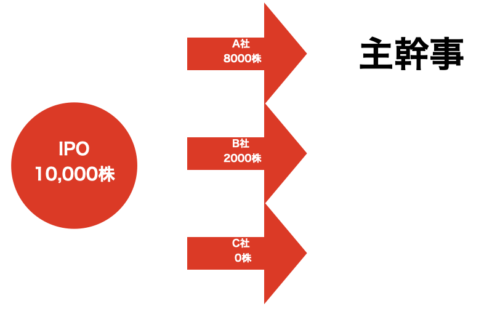

例えば企業が

「10,000株IPOします」

と言ったとしましょう。

そうすると

証券会社A=8000株(主幹事)

証券会社B=2000株

証券会社C=0株

の様に証券会社に振り分けがされます。

そして私たちは証券会社の口座で、株の取引をします。

証券会社によってIPOを買える証券会社と、変えない証券会社がある。

なぜならIPOすると株価が上がるという共通認識があるので、証券会社もみんな欲しがるからです。

そしてこの振り分けは抽選が行われます。

なので私たちはどの証券口座を持つかが、非常に重要と言う事です。

私のおすすめは

「SBI証券」

「SMBC」

「楽天」

のあたりになります。

実際に使っているのはSBI証券です。

抽選に受かりやすい証券会社なのか?

手数料は安いのか?

そのあたりのバランスを見て、自分に合った証券会社を選びましょう。

次回は1番リスクが高く、1番リターンの高い

「先物取引」

について解説していきます。

「先物取引は危険!」

と言う人は多いですが、そんなことはありません。

しっかりと勉強していきましょう。

コメント