目次

会計ベーシック

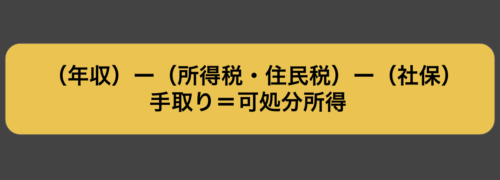

努力をしないで手取りを上げませんか?

会計ベーシックを実践するだけで、生涯の手取りが数千万円変わります。

家1軒ぶん変わるので、実践する選択肢しかありません。

会社員の人はなぜ事業主にならないのか?

なぜ奥さんや彼女、家族を社長にしないのか?

それは会計ベーシックを理解していないからです。

疑問も持たないでお給料を貰い、何となく会社に確定申告をしてもらっている人がほとんど。

税金は同じルールで、同じ義務で成り立っていてルールを知っているか、知らないかで手取り数千万円の差が生じます。

これが家1軒の差となるのです。

課税所得と可処分所得

課税所得と可処分所得をしっかりと説明できますか?

これを説明できなければ社会人として終わりです。

しかしここで説明するのでしっかりと理解しましょう。

収入と所得

収入と所得の違いを説明できますか?

課税所得と可処分所得よりも、普段使い慣れている収入と所得の方が分かりやすいと思いますので、置き換えて説明させて頂きます。

普段何となく使っている収入と所得を理解していない人は、意外と多いです。

収入=年収(額面)

所得=年収から控除された額

所得税は誰でも聞いた事あると思いますが、収入税は聞いた事がですよね?

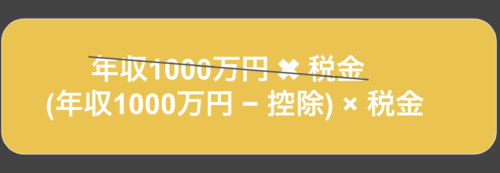

なぜかと言うと収入が1000万円でも1億円でも、収入に税金がかかる訳ではありません。

年収1000万円の人は1000万円に対して税金がかかるのではなく、1000万円から控除された額に税金がかかるからです。

控除

控除とは個人個人の生活環境の違いを公平に反映させる物になります。

例えば年収1000万円のAさんとBさんがいて、Aさんのお母さんは介護が必要、Bさんのお母さんは健康体だとして、両者とも年収1000万円だからと言って、同じ税率がかかるのはフェアではないですよね?

またCさんは子供が10人いて、Dさんは独り身で共に年収1000万円だとしたら、同じ税率がかかるのはフェアではないですよね?

この様に控除とは個人個人の生活環境によって、公平に反映されるものになります。

税金の種類

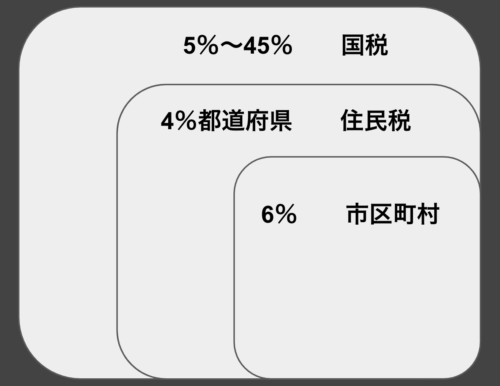

税金は国税と言う大きなものがあり、その中に住民税が含まれます。

国税は5%〜45%で、住民税は都道府県(4%)と市区町村(6%)になっております。これを知っている人は多いですが、個別に考えてしまい頭が整理出来ていない人がほとんどです。なのでシンプルに

15〜45%(国税)+10%(住民税)=15%〜55%

とシンプルに考えてしまって大丈夫です。税金は難しく言っているだけで、本当は物凄く単純です。国は国民に難しく言う事で、理解をさせず税金を多く取っています。なので所得税は合算して15%〜45%で年収によって税率が変わると覚えておきましょう。

年収1000万円のサラリーマン

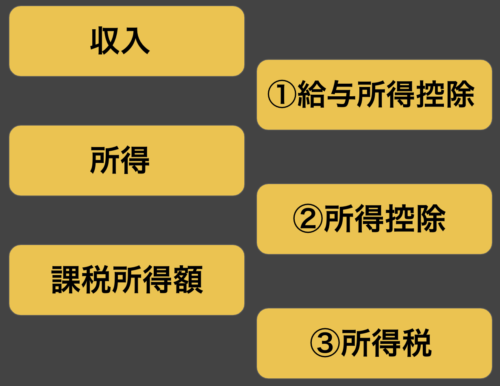

例えば分かりやすい様に年収1000万円のサラリーマンで考えると、まず収入(年収)1000万円があってそこから控除されます。

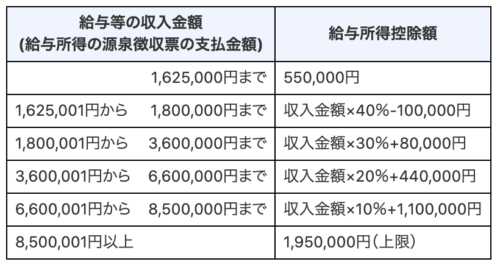

給与収入(年収)ー給与所得控除=所得

この控除は年収によって1律で控除されるもので、国税庁のホームページに載っているものなので、自分の年収と当てはめて確認しておきましょう。

年収1000万円のサラリーマンであれば約200万円が控除なので、所得は1000万円ー200万円=800万円となります。

これで収入と所得の違いは完璧に説明出来る様になったかと思います。

所得控除

所得控除とは最初に説明した、個人個人の生活によって控除されるものです。

所得ー所得控除=課税所得

例えば親の介護、子供の養育、寄付でも控除されます。

なので所得800万円の人が、800万円の寄付をすると税金は0円となります。

しかしここでは所得控除の例を全て説明するのは不可能なので、所得控除は0円と仮定させていただきます。

所得税率

課税所得が800万円だとわかったら次にかかるのが、所得税率です。

ここでしっかりと押さえておかなければならないのが、収入に対してかかるのではなく、所得に対してかかると言う事です。

課税所得✖️所得税率ー控除額

課税所得800万円の場合23%の所得税率になっているが、最初に説明した様にシンプルにする為、住民税(10%)を足して33%とします。

800万円✖️33%=約260万円

そして260万円から63万円が控除額になるので、約60万円として

260ー60=200万円

これで所得税額が200万円だと分かります。

この表も自分の課税所得で計算をしてみましょう。

税金は難しく考えがちだが、合算してシンプルにする事であとは足し算、引き算、掛け算で簡単に計算が出来ます。

おさらい

収入(年収)1000万円ー給与控除(一定額の控除)=所得800万円

800万円ー所得控除(個人の生活の控除)=課税所得

課税所得✖️所得税率(33%)=260万円

260万円ー60万円(所得控除)=200万円

なので1000万円ー200万円=800万円になります。

社会保障

最後に引かれるのが社会保障だが、社会保障は非常に簡単です。

課税所得に14.40%かければ金額が出てきます。

課税所得(800万円)✖️14.40%=約100万円。

上記表の様な流れで給与収入から引かれて行って、最終的に1000ー300=700万円

可処分所得(手取り)が700万円だとわかる。

課税所得と可処分所得

これで課税所得と可処分所得の違いがわかったと思います。

税金は難しく言っているが、考え方次第で非常に簡単です。

なので税金はややこしいと言う脳内を、シンプルに変換する事が1番重要です。

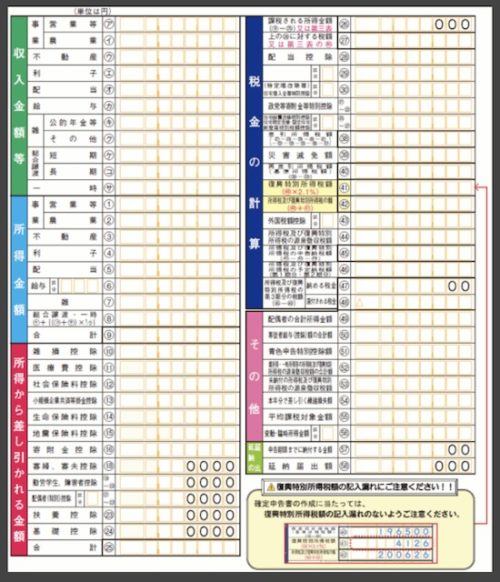

確定申告

収入額、所得額、税率を理解する事で何が書いてあるかわからなかった確定申告を、自分で書く事ができます。

ここでは計算をシンプルにしている為、誤差はありますが、まずはベースである会計ベーシックを理解する事が重要です。

自分で計算をして確定申告を書く練習をしてみましょう。

まとめ

課税所得=年収

可処分所得=手取り

控除とは個人の生活環境を公平に反映させる

年収ー控除=所得

所得ー所得控除=課税所得

課税所得✖️所得税率ー控除額=所得税額

税金はシンプルに考える

次回は税金の裏技をお伝えします

コメント